前言

债务周期还是更高维度的知识,在预测房价这块,比“短期看金融,中期看土地,长期看人口”要靠谱得多。

它甚至不光可以解释房价的涨跌,还能解释宏观经济的走向,比如为什么我们现在面临“通缩”风险?

为什么存款那么多,消费却刺激不起来?全文9700字,全是干货。

尽管上头一直在出政策鼓励大家买房,有些地方甚至打着满足改善需求的旗号,降低多套房首付,变相鼓励炒房,专家也很早就呼吁救市,实际上也一直在救,又是债务展期,又是增发政府债专项债的……

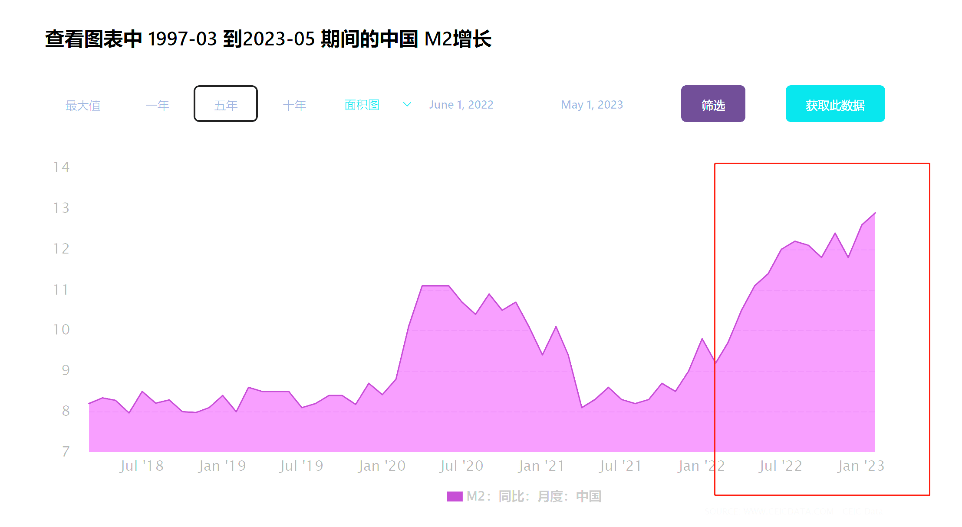

M2增速不是一直在高位运行么,7月下来点,但依然维持了两位数

但结果你也看到了,不是政策不给力,奈何房市不争气一一最近连环暴雷,碧桂园,中植,远洋,一个接一个,应接不暇。

信用这个东西,就跟景德镇的瓷器一样,做起来的时候,又慢又精细,砸碎只要一锤.

而且现在的年轻人也确实不好骗了,当上多了,都上出经验了,7月份的社融就很能说明问题:

社会融资规模增量为5282亿元,前值42241亿元。新增人民币贷款3459亿元,前值30500亿元。

7月居民贷款减少2007亿元,同比多减3224亿元。

有些朋友可能平时不关注数据,这意思就是大家不借钱了。

往好的说,是居民在主动降杠杆;

往坏的说,就是资产负债表收缩,这个词最近是不是经常听到? 以后会更常听到,大家先掌握起来。

你这边一收缩,那他那边就难受了。

因为他的债务,是用你的债务做地基的,你抽走地基,他就塌方了。

这个过程说起来有点复杂,但可以解释为什么楼市救了这么久,还是救不回来.。

房地产是个热门话题,网上讲的人车载斗量,我自己就搞过很多科普,很多事都被讲烂了,再讲的话,如果不刨到根,估计大家也不想看。

所以我今天打算刨一下根一-房地产越来越凉,是周期到顶,注定救不回来了? 还是大招没开?

有些人始终认为,只要放水刺激需求,再取消限购释放需求,房价就能再一次上涨。

是这样吗?

难道不是这样?之前的货币化棚改,再之前的4万亿,不都把房价刺激起来了吗?

为了打消大家的疑虑,我争取用一篇文章,就讲清楚房地产所创造的债务循环,让你一眼就看懂它的bug和上限。

另外债务周期还是更高维度的知识,在预测房价这块,比“短期看金融,中期看土地长期看人口”要靠谱得多。

它甚至不光可以解释房价的涨跌,还能解释宏观经济的走向,比如为什么我们现在面临“通缩”风险?

为什么存款那么多,消费却刺激不起来?

01

讲债务循环,首先要解决的问题就是–债务有什么用?

现在大家都觉得债务是不好的,是陷阱,是枷锁,一个人要是有高额房贷,再碰上中年失业,那简直要五雷轰顶。

但前几年你可不是这么想的,当时大家劝一个人买房,最常用的话术,就是“买房,是我们普通人唯一可以加长期杠杆的方式。

你看,那时候债务还是好事,它是撬动高价值资产的杠杆,是我们可以提前享受生活的福报。

那个中国老太太和美国老太太在天堂相遇的故事,听得耳朵都起茧子了。

上面讲的是债务对个人的作用,那债务对整个经济有什么作用呢?

经济,概括起来讲,就是生产和消费,但归根到底还是消费。

因为需求是一切价值的开端,没有需求,生产就是过剩,就会制造问题。

所以经济增长在某种程度上讲,就是要创造需求的增长,或者说先有需求的增长,再有生产效率的提升。

而债务,就可以有效刺激总需求的增长!

比如大学生小A想买台手机,看了眼余额,钱不够.。

要是存钱买手机,得从后面几个月的生活费里一点点省出来,现在银行说可以先借钱给他,后面分期还。

这就相当于需求前置,对手机厂商来说,这个月便可以多出1台货.

现实中肯定有N个小A,那这个月的手机订单,就会多出N台。

需求上来了,生产自然也要跟上来,手机厂商想要扩张产能,最快的方式,就是向银行申请贷款,投资建厂,扩充流水线。

地方政府想要吸引这些厂商到该地投资建厂,去创造就业和税收,也得先搞好基建,搞好开发区和工业园区建设。

搞建设要钱,钱从哪来?

借债!

马克思曰过,假如必须靠存钱修铁路,那么恐怕直到今天,世界上依然没有铁路。

其实他这话当时夸的是股份制,这里用来强调债务的作用,也并不违和。

以上就是债务驱动型的经济模式,债务是杠杆,可以以小博大,撬动高价值资产,还可以扩大需求,刺激产能,

最重要的,是可以在最短的时间内,聚集最多的资金,集中经济资源,搞大建设。

所以债务促进经济增长的逻辑很简单–借债可以弄来钱,有了钱就可以到处撒钱搞投资。

这些投资,又会成为原材料厂商的利润和打工人的工资。

人们收入提升,就会增加消费,形成正向循环,于是经济就会在短期内呈现出一派繁荣的景象。

而所谓的逆周期调节和放水刺激,本质上也都是在扩张和积累负债。

比如货币宽松,降息降准,就是鼓励企业和居民借债;

财政放水,如美国和日本都搞过的QE,就是政府通过增加负债,获得资金,去资本市场买买买。

意思是,想要多放水,就必须增加更多负债.

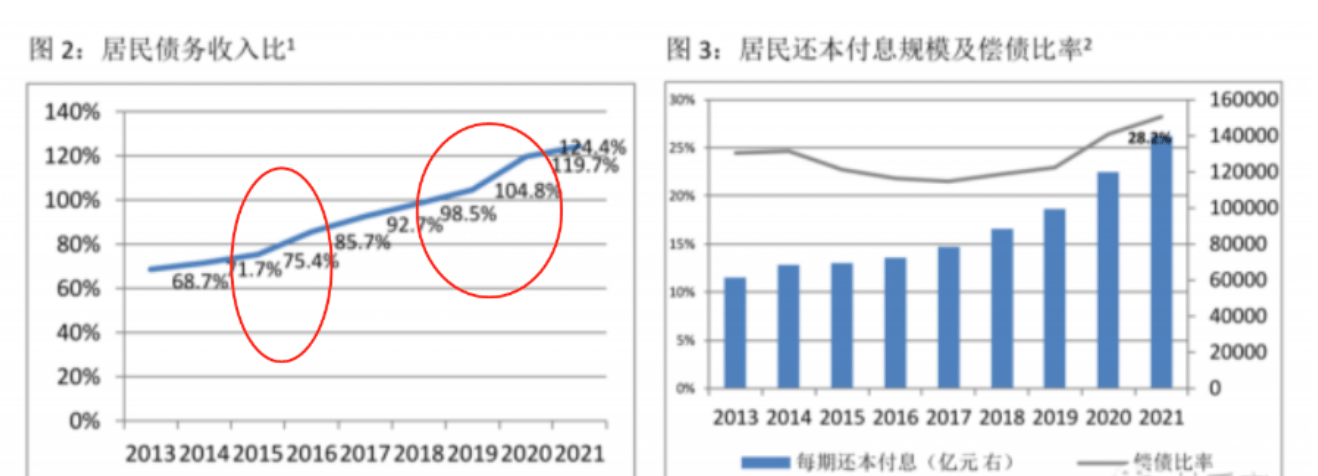

从上图可以看到,我们前几次比较明显的“放水”,都显著增加了居民负债。

了解了债务经济的作用原理,再看房地产在其中起到什么样的作用。

我们说,房子是古今中外最好用的债务扩张工具,甚至说房地产是债务经济的发动机也不为过。

那么房地产是怎么扩张债务的? 房贷吗?

房贷只是撬动整个债务循环的发力点,它本身就是个杠杆,但在它的身上,又加了更多杠杆。

形象地说,房贷只是“四两拨千斤”中的“四两”。

“千斤”是关联着房价和地价的房企负债、城投债、平台债,以及各类理财及信托业务的衍生负债。

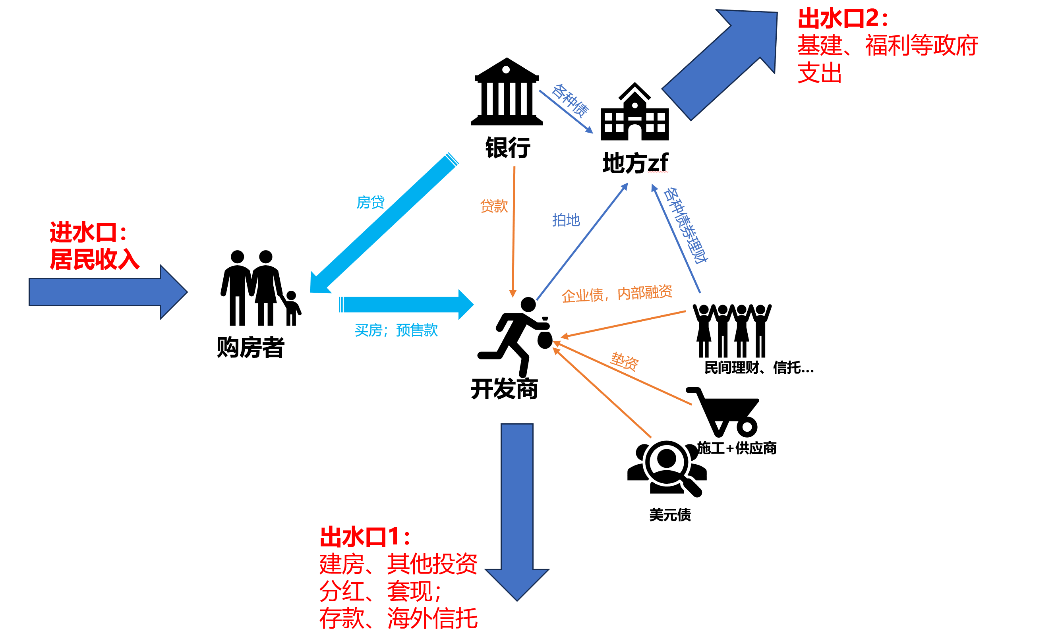

我们来捋一捋房地产的债务链条,看看它是怎么环环相扣的:

1)政府拍地,开发商掏钱买;

2) 开发商把地抵押给银行,从银行贷出一笔钱,债务*1;

3) 预售制-房子没盖就提前卖给购房者,预收款是开发商欠购房者的债,债务*2

4) 开发商拿到了抵押贷款和预售款,他拿去盖房子了么?

并没有,他去别的城市,又把上述1、2、3的过程给重复了n边,债务*2n;

5) 房子得盖呀,怎么办? 施工单位垫资,债务* (2n+1) ;

6) 要开工的房子太多了,施工单位垫不过来,怎么办?

把准现房抵押给信托,再融一笔,债务* (2n+2) ;

基于这个环节,我看到一个很有意思的观点,是说小城市的烂尾楼因为没人看好,抵押不出去,反而容易被接盘,因为债务结构简单。

大家都看好大城市,信托愿意接受抵押,于是能抵的都抵了,然后你会发现价值15亿的房子,欠了银行10亿,购房者20亿,施工单位5亿,信托5亿……资金缺口25亿,彻底没救,最后是大城市的烂尾楼,却烂得更彻底。

7) 要还是火烧眉毛怎么办? 企业债、外债、内部员工融资,分别走一波,债务*(2n+3)

恒大的2.4万亿,就是这么一步步垒起来的。

只要回溯它债务扩张的源动力,就会发现,最终还是房奴扛下了所有。

因为开发商的信用源头,都在于——有人去买房!

为什么银行肯借给它钱? 为什么施工方肯垫资? 为什么信托肯借钱给开发商?

因为他们都相信,只要开发商卖掉房子,这些钱就变成了实际营收。

8) 开发商需要购房者买房,地方上需要开发商拍地。

地方上不光卖地,还因为花钱速度太快,从而选择了来钱更快的方式–十地抵押融资;

所以上述过程可以概述为: 房价越高,买房的人越多 >开发商就有钱还债+拍地 >地方就有钱还债……

9) 房价越来越高,意味着购房者的成本越来越高,房贷越来越高;

10)但你背了债,把钱给到开发商,开发商拿到钱后,并不是去归还欠款,而是把前面债务扩张的游戏,再玩了n遍.

恒大在2014年的整体负债才3000亿,是经过n轮债务扩张之后,终于变成了2022年2.4万亿的债务大山。

你说这些年他们赚了那么多钱,怎么不去还债,反而还扩大了债务呢?

别问,问就是借债来钱快,关键是他们还被允许用来钱快的方式搞钱。

不借白不借,借了也白借,白借谁不借?

地方政府同理。

这就是传说中的道德风险一-只要有更多人买房,开发商和地方的债务扩张,就不会停

开发商会说,你看,房子抢手着呢,贷款给我没问题的,我的商票也很安全!

地方会说,你看,房子抢手着呢,地价坚挺,我发的债很安全,快来买吧!

道德风险的另一层含义是借债的人不承担代价,代价由烂尾楼业主、供应商、投资者承担了,借债的人会收手么?

上述过程,用一幅图就可以概括:

上图中的箭头,指示的是资金流向。

我们可以看到,房价上涨的坏处,是老百姓的安居成本上涨,负债压力增大,

但好处是开发商和地方政府都能拿到很多钱。

开发商能拿到的,除了卖房的钱,还有融资的钱,

地方政府能拿到的,除了拍地的钱,还有发债的钱。

总之卖房、拍地的钱,都是小头,而且来的慢,融资发债的钱,才是大头,还来得快。

手里有了钱,他们就可以去搞各种投资,比如饮水、足球、汽车、机器人、文旅,又或者去搞建设,比如修水司楼、建方舱等等,只有你想不到,没有他们做不到。

这些钱在市场转一圈,其中的一部分,又会以“收入”的形式,回到老百姓手上,再拿去买房……

以上就是一个完整的房地产债务循环,你看到了它的全貌,你就会知道–房地产自始至终,都不是什么蓄水池,它一直是印钞机,是债务扩张的工具。

有的博主说,这是相对的,相对于富人是蓄水池,因为他们买房是存钱。

相对于穷人是印钞机,因为会增加房贷,房贷就是印出来的钞。

其实不是这样,只要你买房,甭管是自有资金还是贷款,都参与了对房企和地方的债务创造。

换个角度说,卖不动房子,房企和地方的债务就会坍缩。

旭辉的林老板曾发过一条朋友圈:

融资不畅,销售疲软,光让还钱,哪家房企都吃不消.

他这话,明着看是在怼“三道红线”,但实际上,他能否融到钱的关键仍在于销售,因为只有他卖得出房,回得了款,银行才愿意继续给他融资

但购房者的买房资金又从哪里来呢?

6个钱包 +房贷,对吧?

6个钱包是死的,房贷么,你可以贷30年,40年,甚至子孙后贷,祖宗十八贷,

话虽然这么说,但你真的能无限贷下去么?

不能,三和大神为什么贷不到款? 因为没有稳定收入嘛!

所以居民房贷的信用来源是什么?

是高确定性的收入!

还有一个术语是这么说的,叫“强按牛头不喝水”就算银行真搞出40年长贷,但你不去借,他就是自吆喝。

如果你认为大家收入不稳定,缺少预期,缺少信心,就是问题的终极原因,可就太浅了,格局还不够打开。

实际上,是上述的那套债务循环系统,本身就自带bug和漏洞,转到最后一定会越来越枯竭,从而走向塌方!

02

理论上讲,债务循环是可以无限转上去的。

但只是理论上的。

因为它必须满足一个前提–开发商和地方政府拿到的钱,全都以收入形式,流回到购房者手里,而不是向循环以外的地方溢出。

这个前提显然不成立,比如那些大老板们,会把到手的钱拿去海外信托,资金就流出。

所以这个循环是不断失血的。

而且失血的速度还会越来越快,因为预期调降,每个从循环中拿到钱的人,都不愿意把钱再投进来,而是抽身远离。

如果你以更长的时间尺度去观察房地产债务循环的资金流动-一你就盯着它看,想象那些钱都去了哪儿……

然后你就会发现,随着房价高涨,居民增加了负债,房企和地方也扩张了负债,这个循环一圈圈扩张,他们拿到了一轮又一轮的天量资金,这些资金经过n轮循环,最终一层层流向了少数人……

这些人拿到钱之后,一个接一个地离开了循环,或存起来不动,或转移出去,没有流回到居民的收入中来这才是问题的关键!

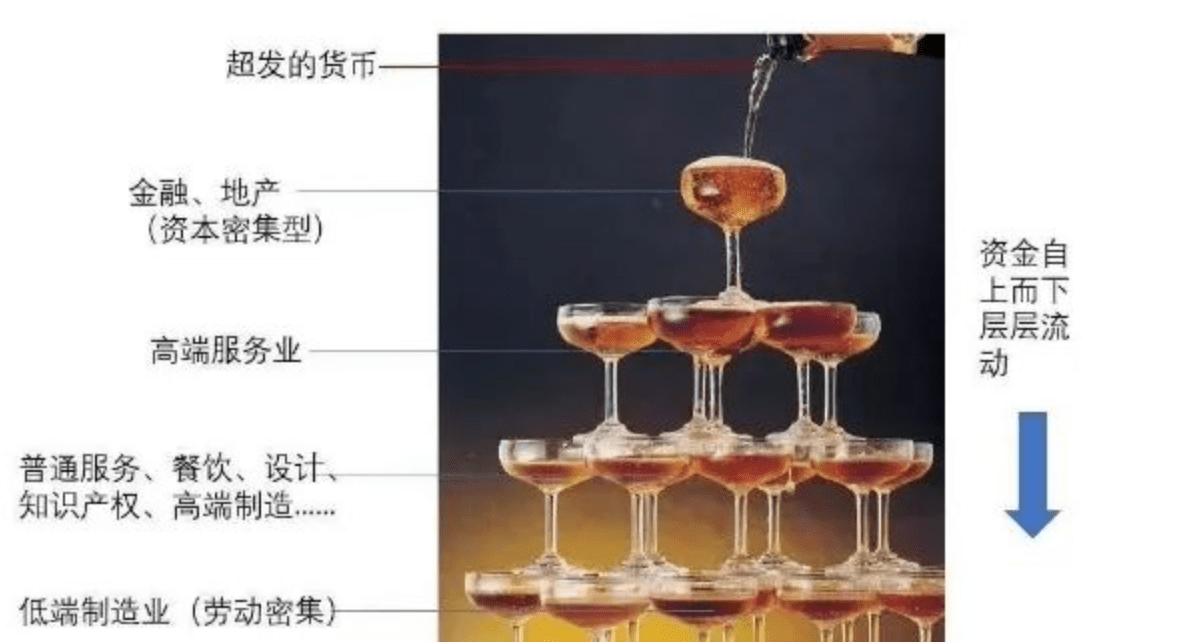

货币流动层级图,它原来是这样子的:

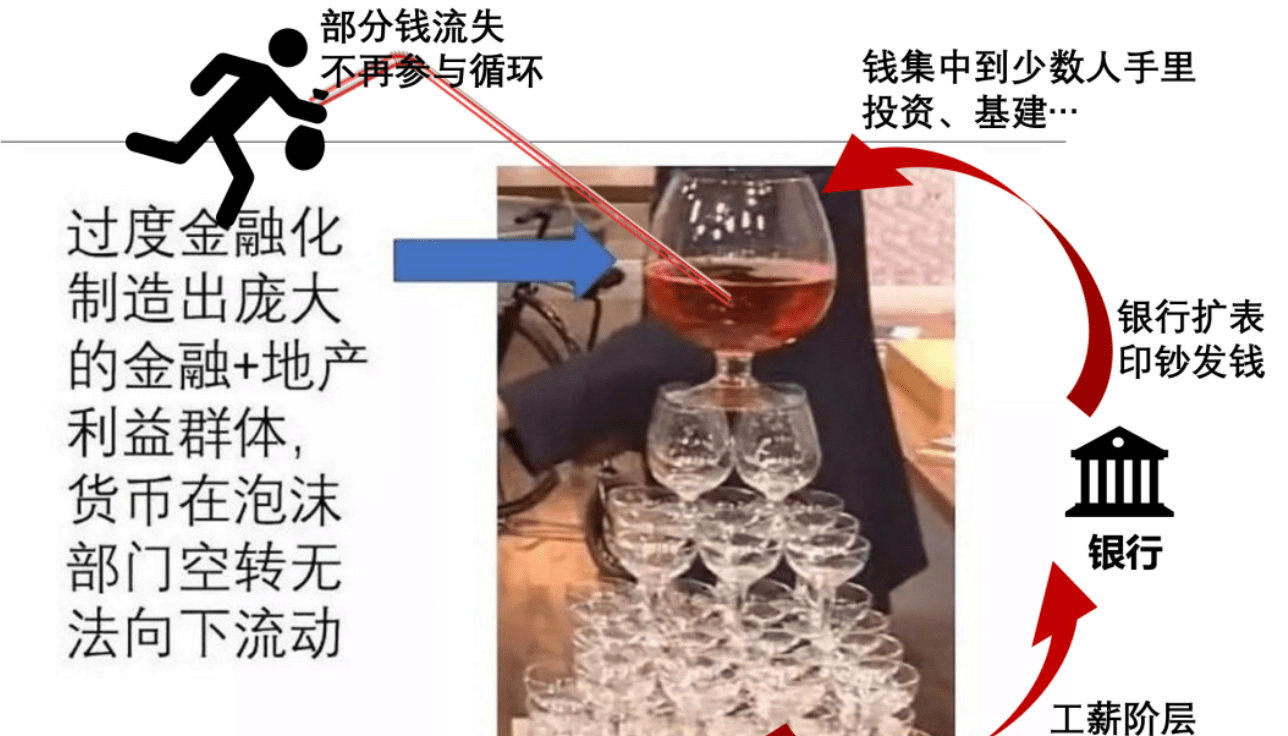

把这个循环补充完整,它就变成了下面这个样子

在这个循环中,流向工薪阶层的货币越来越少,他们要背负的债务却越来越多,你告诉我怎么能不崩?

这就是长债务周期的运行特点,是连达利欧都没说清楚的地方,也可能是他作为金融从业的既得利益者,故意绕开了“资金的流失。

资金会流失,但债务可是实打实地垒在那。

有的专家说,能负债是好事,不要害怕负债。

还有的专家说,内债不是债,现代货币理论 (MMT) 认为,债务可以无限向上累积。

能负债的确是好事,意味着有信用,

告诉他有额度,赶紧比如老王是年薪五六十万的程序员,银行巴不得天天给他打电话,借钱。

但你看三和大神有人理么?

然而信用这个东西,是易耗品,

比如要是老王已经扛上了500万贷款,那他还有多少信用? 银行还敢再借钱给他么?

假设市场上有大量程序员失业断供,老王虽然还没到这地步,银行也一定会收紧对对他的信用,对吧? 如果你身边有这样的朋友,他问你借钱的时候,你心里也会咯噔一下的福

总之,债务累积得越高,未来预期越差,信用空间就越少!

再说说“内债不是债”,很多人理解的是,只要不断放水,债务就可以一直往上增加。

难道不是? 美债不就可以不断突破上限吗?

理论上讲,债务确实可以无限累积,货币也可以无限超发,但是有限制条件的.

假设你以前买了套300万的上车房,贷款200万;

5年后,收入涨了,就换了套改善房,总价600万,贷款400万;

再过几年,你还会换豪宅,贷款更多,将来你的孩子,也会接棒继续换房,借更多贷款……

这是否就是在说,你的家庭债务可以无限累积?

但你现在就可以去跟银行借个千八百万么?

你跟银行经理说:“别担心我还不上,只要到时候你再借给我新的,我不就能还上旧的了么? 格局打开,债务是可以无限往上累积的…..

你看银行理不理你。

如果有银行真同意这么千,那他再把你的贷款打包成理财出售,你觉得市场会接受吗?

谁愿意接受这种只有风险没有确定收益的欠债呢?

为什么前面那种模式可以无限累积负债,后面不可以?

从过程上讲,不都是借新还旧么?

从结果上讲,不都是永远欠下去么?

在前者逻辑中,银行之所以肯借给你400万及更多,原因有二:

1) 你的收入,可以支持你按月偿还本息。

固然有些人会做假收入流水,搏的是房价上涨,但房价上涨也是收入增加,不是吗?

2)银行可以有效制衡你,让你不到万不得已不会放弃还贷。

虽然我举的是个人的例子,但其实从企业到政府,都是这样的借债逻辑。

你以为政府管着银行,还握着印钞机,就觉得他们可以想借多少借多少,实在不行就印钞还?

既然借钱是为了花钱,印钱是为了还钱,还费这劲干啥,不如直接印钱花,难道不香?

还真不香!

朱元璋当年就是这么干的,他看到元朝的贵族用纸币就能买东西,觉得很好,于是也印钱花。

但这个大老粗不知道的是,人家的纸币是无限法偿的。

意思是你拿着这个纸,想兑换成金银的话,随时可以换。

聪明的你已经看出来了,这不就是古代钱庄的银票嘛。

不错,银票就是最早的纸币系统,你持有银票,就意味着钱庄欠你对应额度的金银。

所以纸币的本质就是欠条,谁持有这张欠条,就相当于发行纸币的人,欠了你一笔债。

显然老朱没学到货币系统的精髓,乱发,朱棣北伐回来,封无可封,就赏,大笔一批100万两,拿去花吧,反正就是个数字,印多少不是印。

大明朝廷当然无力兑现这些欠条,结果货币系统就脱离了控制,变成了“去中心化”的白银谁挖到银矿谁就可以发行,

当然这里也可以举金圆券为例,但说的人太多,么得新意,

说来说去就是一个意思一-所有的债务扩张,都要受到信用机制的约束。

这个机制就是“收入增长>=债务成本 (利息)”!

这个结论非常重要,后面要考!

因为只有维持在这个状态,信用空间才能保持,而之所以会发生债务危机,也是因为突破了这个机制,信用空间坍塌。

比如一个大学生,用借贷的方式买了一台手机。

你说大学生能有什么收入增长呢? 所以他只能在未来的几个月,压缩消费,用来还债这个现象很正常,对吧?

但如果整个经济体的人都这么干呢?

大家都借钱花,市场一下子多出很多需求,固然很爽,但后面压缩开支的还债阶段,就会导致收入减少。

因为一个人的支出是另一个人的收入。

收入减少,信用空间又会受到进一步挤压,高负债的人不仅借不到新债,还会被催还旧债,逐渐走向违约,进一步挤压信用,形成消极循环。

这就是债务扩张的关键一一债务的确可以无限扩张,但不能扩张得太快。

宏观角度讲,债务成本 (利息) 必须小于GDP增幅,才能避免因偿还债务而导致的通缩螺旋。

假如一国的GDP总量是120万亿,增幅按5.5%算,约为6.6万亿。

也就是说利息成本必须低于这个数,否则就要动用存量GDP来还债,大家的收入就会下降。

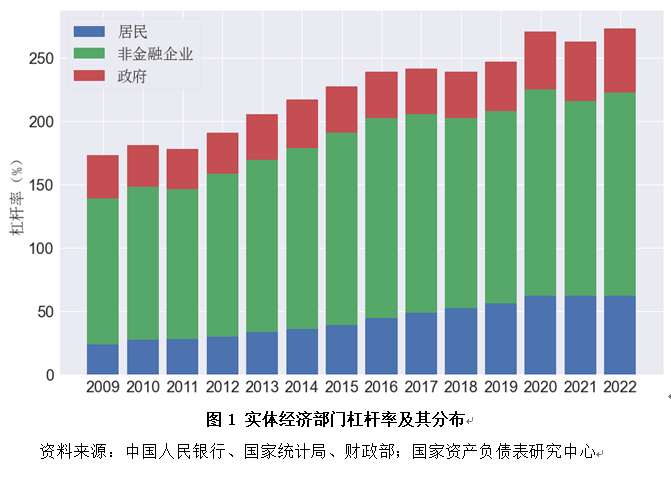

假设该国2022年的宏观杠杆率数据是281.6%,约为338万亿的规模。

也就是说,只有综合利率低于1.95% (6.6/338) ,才能保证收入不降。

但即使是城投债,整体的负债成本也要5.3%,所以收入一定会降。

网上一直有种观点,说维持房价横盘,提升居民收入,就可以解决泡沫问题.

现在知道为什么不行了吧

因为债务端是不断失血的,冻住房价容易,但是能冻结债务不还么?

为什么恒大这两年保持收缩态势,还能亏损八千多亿,碧桂园一年都不拿地,去年还是盈利,今年就亏到暴雷?

债务必须刚兑,必须按约定偿还,否则谁还愿意再借给你钱呢? 信用流通就断了。

什么是信用? 就是信任你会遵守承诺,会按约定兑现收益,于是心甘情愿把自己的财富交给你。

所以钱的本质是信用,债务的本质也是信用。

旦你不兑现,信用就就没了,你就再也借不到钱。

人们之所以欠债会还,国家之所以不能突破约束机制超发货币,并不是因为有道德、有承诺,说白了,都是为了维护自己的信用空间。

大家所相信的,也不是承诺、道德这些虚无缥缈的东西,而是这里面的利益制衡和权力约束。

以上,债务扩张只要突破了约束机制,债务周期的伟力,就一定会发挥作用,从而使债务无法向上累积。

03

另一个很重要的问题是——扩张的债务压在谁身上?

最直白的观点,肯定是想也不想就说在房奴身上

浅了,去年的房贷余额是38.8万亿,和338亿的宏观债务相差甚远,而且前面也提到房贷只是撬动宏观债务的一个支点

有人看懂了,说负债主体分别是居民、企业和政府。

但我要告诉你的是一这所有债,都扛在打工人身上!

你想想看,债务信用的来源是什么?

是收入增长>=利息,对吧?

这里的收入,在居民端,是工资;

在企业端,是利润;

在政府端,就是税收!

工资从哪里来? 企业利润从哪里来?

都要从活跃的市场交易里来,从居民消费和需求里来!

税收也一样,居民得有收入,才会去买房,才会去消费,企业得有盈利,才有税收,才有人拍地。

得,所有的问题最后都回到了居民收入上一一居民没有收入增长,就没有需求扩张,没有消费,企业就没有利润,政府也就没有税收。

要怎么提升居民收入呢?

最起码,要在上述的货币流通环节,使货币更多流向居民部门.

你说要提升收入,但如果提升的不是货币收入,又是什么呢?

所以为什么很多人 (包括我在内) 建议直接给居民发钱?

因为直接给居民发钱,可以绕过原来的货币分发系统。

之所以必须绕过那个系统,是因为它就是制造问题的祸首——它使债务流向了打工人,使货币流向少数人。

现在可以回答为什么不能通过放水来刺激房价了

1) 因为水也是通过债务扩张放出来的,现在债务扩张到头,自然就没有水放出来。

2)即使政府扩大负债,开动基建,水也没有流到居民部门,仍是从原来的分发系统流向了少数人,然后被存了起来,并没有进入到消费循环。

他们的消费早已经被超量满足了,他们的需求是投资,而投资看因为那些拿到钱的人,的又是消费市场。

现在消费市场一片低迷,他们就不投了。

他们不投,大家就没收入,更加不愿消费…..就形成了这么一个极其诡异的消极循环。

这个消极循环就叫作“流动性陷阱”。

日本“失去的30年”里,不断QE放水,依然走不出通缩,就是这个原因,

同样的逻辑,也可以解释为什么一年多以来,我们的M2增速持续高位运行,楼市却始终低迷。

M2和货币放水的关系,不用再解释了吧? 这在经济科普领域,已经幼儿园水平了

为什么放水没用? 本质上还是货币分发出了问题,成了陷阱,只有绕过这个陷阱,才能走出流动性陷阱和通缩循环。

所以直接发钱有用!

最有用的肯定还是改革分配结构,出清债务风险,重启周期,

否则大家都因考虑避险而畏畏缩缩,投资的不敢投资,消费的不敢消费,就会一直在恶性的通缩循环边打转。

这个过程,肯定会有一些人要付出代价

但让年轻人在高昂的住房成本面前望房兴叹,不断压抑自我需求,降低结婚率、生育率,又何尝不是代价呢?

去辩论谁应该承担代价没意义,关键是它由不得你,作为时代洪流中被动挨打的一方.

能躲就躲,躲闪不及,就要付出代价。

在布雷顿森林体系瓦解 (1971年)之前,各国的货币体系主要是金银本位,印钱必须依赖实物储备,货币政策和看得见的手,都受到限制。

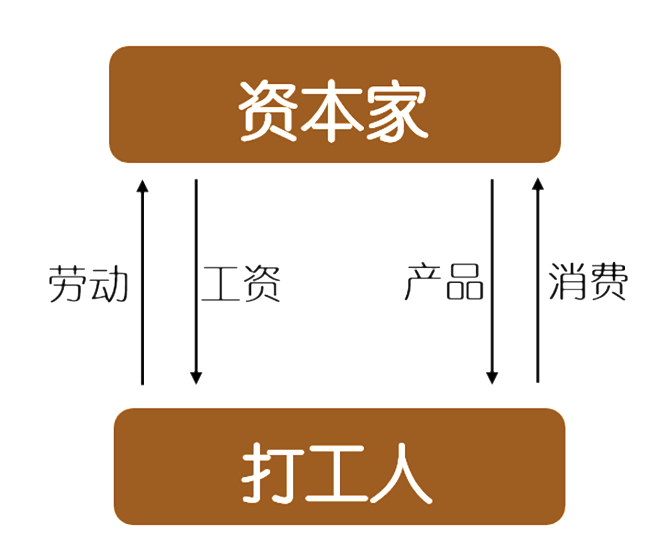

所以那时的经济机器,运转逻辑很简单,用“生产-消费”循环就可以解释:

那时候经济危机,主要是因为支付给打工人的工资,不足以使他们消费掉全部产品,所以这个循环天然是“生产过剩”的。

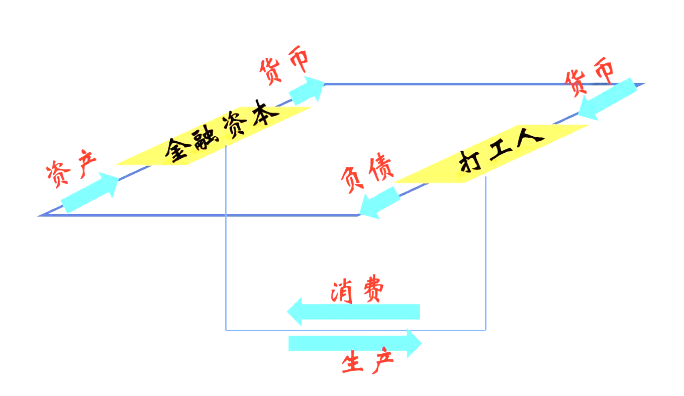

当信用货币(债务扩张)被创造之后,经济机器的运转逻辑,就变成了“债务-货币”循环为主,“生产-消费”循环为辅:

所以现代社会的经济危机,都是因为流向打工人的货币增速 (收入增长) 小于债务增速,最终演化成了债务危机。

即债务主体(居民、企业、政府)信用收缩,债务和资产一起走向毁灭和重组,也就是经济学家们常说的资产负债表衰退。

如果我们学会用“周期”的眼光,去看待这个问题,有很多好处,至少对房价下跌和短期的收入下降不会那么恐慌,

比如很多人不是感慨没赶上过去那个坐电梯向上的时代么? 日周期结束,新周期重启又会重新迎来那样的时代,

并不是所有的房价下跌都是日本那个死样子,那是居心叵测的人搞出来的话术,为的是通过制造焦虑,游说社会继续供养高房价和他们的既得利益。

2008年美国房价也跌过,怎么就没失落多少年呢? 别说什么吸而全世界,你以为日本没得吸么? 海外日本是怎么造出来的?

日本当年的确犯了很多错,却唯独没有错在戳破泡沫。

他们错在吹起泡沫,又错在戳得太晚,更错在戳破泡沫之后,没有及时改革分配结构而继续在原分配系统上发力,用宝贵的信用空间(信贷资源) 持续发债,去输血落后产能,供养僵尸企业,

结果钱没流有到消费领域,无法形成有效循环,这从日本人的收入很多年都不涨就能看出来。

而且这些僵尸企业还霸占了产业机会和市场资源,挤压年轻人的发展空间,阻碍社会流动,所以日本年轻人都是一副世界未日都与我无关的造型,主要是看不到发展机会,没了心气;

韩国年轻人索性把这个状态升级了,恨不得制造出一个世界未日,因为他们看得到是谁侵占了自己的发展机会,于是有了戾气。

总之,房地产时代结束了,用大V九边的话说,救不回来就别救了,应该把宝贵的资源和注意力投向产业升级,而不要总惦记着走老路,继续搞路径依赖。

聊到最后,到整队时间了:

1)债务驱动型的经济模式,是通过债务扩张,短期内获得巨量资金,然后打撒钱,到处搞投资,

2) 房地产是有史以来,最好用的债务扩张工具;

3) 房贷只是撬动整个宏观债务的支点,房企和地方在此支点上循环借债,创造出了一个庞大的债务循环系统;

4)这个循环依赖于购房者的收入不断增长,来提供新的授信,然而循环本身又在不断流失资金,最终的局面是收入持续减少,债务却不断上涨,走向崩溃;

5) 理论上讲,债务是可以无限向上扩张的,但不能脱离约束机制,即收入增长>= 债务成本 (利息) ;

6) 由于借债来钱快,花得爽,所以大多都会突破这个约束,从而走入债务周期。只有毁灭掉一部分债务和与之对应的资产,才能恢复信用空间,重启周期,这个过程肯定有人要承担代价;

债务危机如何落地,怎样才能软着陆……我们放到后面至于债务周期如何发挥作用,接着聊,希望大家持续关注!

最后留个问题给大家一起去思考一一既然危机是债务导致的,而通胀可以稀释债务放水又可以制造通胀,那为什么不突破货币发行的信用机制,强行放水,让债务贬值呢?

比如你原来每月还2万房贷,压力很大,大通胀一来,票子变毛,2万房贷还是压力么?